先日のFP(ファイナンシャルプランナー)への家計相談第2弾に行ってきました。

参考:[FPに訊く!]住宅ローン完済のベストなタイミングと老後資金の作り方

前回はワタシの家計の概要の確認。

今回はそれを受けて、ライフプランの確認とオススメの金融商品を教えてもらいました。

ライフプランの作成

これは何かというと、人生の中で何歳のときにどれだけ消費するか、生涯でいくら稼げるか、死ぬまでに家計が破綻しないかの確認です。

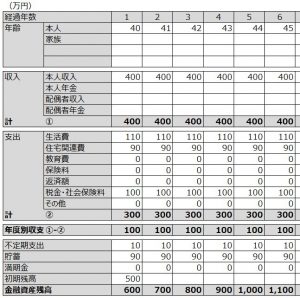

こんなような表を作ります。

よく見たら計算が間違ってますな…。すみません。その内直します…。

この手の表はサンプルがネット上に溢れていて、ワタシも前のマンションを買う前から作成し、ときどきアップデートしています。

参考:家を買うリスクと、それでも買う理由

プロのFPが作るのであればさぞや緻密なライフプラン表ができるのであろう…! と期待したところ、上記のようなざっくりなモノで拍子抜けしました。

配偶者も子もおらず、高い買い物なんてマンションくらい(自動車を買わないから)なので、素人でもライフプラン表作りにさほど困らないんですよね。毎年の収入と支出を入力してピーッとコピーするだけなので。

参考:マンションの駐車場の注意点とカーシェアリングという選択肢

ワタシが自作したライフプラン表と今回FPさんが作ってくれたそれとの大きな違いは、公的年金の有無でした。

ワタシは「公的年金なんて当てにならんよ~。ワタシらの世代だと受給開始が80歳とかになるんじゃないのー」とまったく勘定に入れなかったのですが、担当のFPさんは「りんむさんの世代ならまだ大丈夫ですよ~。今の10代20代の子達はどうかわかんないけどねえ」という見解。若い子は大変ですな…。

そんなわけでワタシの認識では「80歳以上生きると家計破綻」というものだったのが、FPさんの手にかかると「生活費は公的年金で賄える範囲の規模だから、貯蓄したお金は全部余剰になる。老後資金余裕」という家計になりました。

どちらが正解になるかは20年後までわかりませんがね。

ワタシの家計の問題点

これは自分でも薄々感じてはいましたが、「攻め」の資産運用をほとんどやっていないのがもったいないというのがFPさんの意見でした。

そう言われても20代の頃は貧乏で、30代は住宅ローン完済したと思ったらまたローンを組んで、余裕資金というものはなかったんですよ…。

とりあえず借金(住宅ローン)を無くすのを目標に、安全な方法で粛々と現金を貯めるのが最優先だったのです。

参考:マンション、買い替えちゃう!?

しかし、前のマンションを売ったお金があるので、今はワタシにしては珍しく現金がある状態。

FPさん曰く「住宅ローン減税が受けられるうちは返さなくていいし、その後も運用利回りよりローンの金利が低ければ借りていてもいい」とのことで、上記のライフプランでも住宅ローンは35年間繰り上げ返済一切なしでした。

せっかく運用資金があり、またいわゆる老後まで20年近い年月がある。

投資というのは短期で大きなリターンを得ようとすると難しいものですが、長期に渡ってちまちま儲ける程度ならさほど困難なことではありません。

確かに、わずかながら投資に回している分の運用成績を見ると、リーマンショックのときには元本割れしたもののその後回復。15年くらいのスパンで見ると一応益が出ているんですよね。

そんなわけで、まだ時間が味方をしてくれる今のうちに、もうちょっと「攻め」の形で資産形成を検討することを勧められました。

ということで、以下が勧められた金融商品です。

個人年金保険

ワタシの親世代だと、個人年金って積立金の倍額戻ってくるというイメージです。いい時代でしたな…。

それが今では20年積み立てても大した金額にならないので、わざわざ年金の形にしなくてもいいじゃーんとスルーしていました。

が、FPさん曰く払い込み保険料に対して税金が控除されるので、それだけでもお得とのこと。

ワタシの年収で仮に月1万円、年12万円保険料を払うとすると、控除金額は数千円。銀行の普通口座に12万円入れておいても数千円利息がつくことは絶対ないですもんね。

現在は惰性で定額貯金をやっているので、それを個人年金に切り替えてもいいかな…と考え中です。

変額保険

株式や債券で資産を運用するタイプの保険。

運用実績で満期保険金額が変動するので、リスクはあります。その分利回りは良くて、FPさんによると運用実績は5~6%とのことです。

投資先(国内株式だの外国債券だの)を選んでお金を預けるのはいろんな商品でできますね。保険タイプだと、満期保険金の受取を一時金か年金かで選べるんですって。

投資商品はズルズル所有し続けちゃったり必要に迫られて(マンション買ったりとか)売っちゃったりするので、目的を老後資金に絞って有期の保険タイプにしてしまうのはアリかもしれません。これも検討中。

がん保険

病気になっても少しは貯金があるからそれでいいや。と、がん保険はスルーしていました。

保険の支払い基準が厳しかったりして、あまり旨みを感じなかったんですよ。

しかし保険を使わなかったら支払い保険料がまるっと返ってくるタイプの保険があるんですね。もし診断給付金を使っても、差額の支払い保険料は返ってくる。

東京海上日動あんしん生命 がん診断保険R

まるっと返ってくるなら、70歳以降の医療費を貯金するつもりで使うのもありなのかなあ。と考えています。

なお、FPさんに言わせると入院給付金だの通院給付金だののオプションは不要とのこと。これらは掛け捨てになるし、入院費用なんかは診断給付金で賄えちゃうからですって。

外貨建て終身保険

普通口座で遊んでいるマンション売却のお金の運用先を相談したところ、これを勧められました。

メットライフ生命 サニーガーデンEX

お金を米ドルや豪ドルで預け、毎年利息を受け取るタイプ。仮に1千万円預けたら、毎年二十数万円の利息が受け取れます。

その分為替リスクもあるわけですが。

激しく元本割れしたら住宅ローンの完済に支障が出るんじゃないか…という心配もありますが、まったく増えやしない普通口座に突っ込みっぱなしなのもアレなので検討中です。

どんな商品に手を出すにしても10年20年という足の長い話で、20年間に分散して投資するならリスクも軽減するでしょうと楽観視できるのは大きいですね。

老後資金作りは早めに始めるに越したことはない。

一方で、若いうちから何もせずにお金ばっかり貯めるのもつまらない人生です。

特にワタシは子を育てるという楽しみを放棄してしまっているし(その分猫を溺愛しているけど)、もうちょい人生を豊かにする投資ということも考えねば、です。

コメントを残す